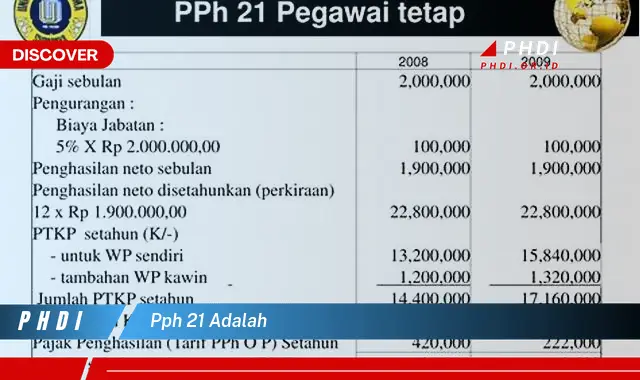

PPh 21 adalah pajak yang dikenakan atas penghasilan yang diterima oleh wajib pajak orang pribadi dan wajib pajak badan dalam negeri. PPh 21 dihitung berdasarkan tarif progresif, yaitu semakin besar penghasilan yang diterima, semakin tinggi tarif pajaknya. Penghitungan PPh 21 dilakukan dengan menggunakan Penghasilan Kena Pajak (PKP) sebagai dasar pengenaan pajaknya.

PPh 21 sangat penting bagi negara karena menjadi salah satu sumber pendapatan utama pemerintah. Selain itu, PPh 21 juga berfungsi sebagai alat untuk mengatur distribusi pendapatan dan mengurangi kesenjangan sosial. Secara historis, PPh 21 pertama kali diberlakukan di Indonesia pada tahun 1984 melalui Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan.

Berikut adalah beberapa topik utama yang akan dibahas dalam artikel ini:

- Tarif PPh 21

- Cara menghitung PPh 21

- Ketentuan pelaporan dan pembayaran PPh 21

- Sanksi atas keterlambatan pelaporan dan pembayaran PPh 21

pph 21 adalah

PPh 21 adalah pajak yang sangat penting bagi negara. Ada beberapa aspek penting yang perlu dipahami mengenai PPh 21, yaitu:

- Tarif progresif

- Penghasilan Kena Pajak (PKP)

- Cara menghitung

- Pelaporan dan pembayaran

- Sanksi keterlambatan

- Objek pajak

- Subjek pajak

Tarif PPh 21 bersifat progresif, artinya semakin besar penghasilan yang diterima, semakin tinggi tarif pajaknya. PKP adalah penghasilan yang menjadi dasar pengenaan pajak. Cara menghitung PPh 21 adalah dengan mengalikan PKP dengan tarif pajak yang berlaku. PPh 21 harus dilaporkan dan dibayarkan secara rutin sesuai dengan ketentuan yang berlaku. Jika terlambat melaporkan atau membayar PPh 21, akan dikenakan sanksi. Objek pajak PPh 21 adalah penghasilan, sedangkan subjek pajaknya adalah wajib pajak orang pribadi dan wajib pajak badan dalam negeri.

Tarif progresif

Tarif progresif merupakan salah satu karakteristik penting dari PPh 21. Tarif progresif berarti bahwa semakin besar penghasilan yang diterima, semakin tinggi tarif pajak yang dikenakan. Hal ini bertujuan untuk menciptakan sistem perpajakan yang lebih adil dan mengurangi kesenjangan sosial. Dengan tarif progresif, wajib pajak dengan penghasilan yang lebih tinggi akan membayar pajak dengan persentase yang lebih besar dibandingkan wajib pajak dengan penghasilan yang lebih rendah.

Penghasilan Kena Pajak (PKP)

Penghasilan Kena Pajak (PKP) merupakan salah satu komponen penting dalam PPh 21. PKP adalah penghasilan yang menjadi dasar pengenaan pajak. Dengan kata lain, PKP adalah jumlah penghasilan yang akan dikalikan dengan tarif pajak untuk menentukan besarnya PPh 21 yang terutang.

PKP dihitung dengan cara mengurangkan biaya-biaya yang diperbolehkan dari penghasilan bruto. Biaya-biaya yang diperbolehkan adalah biaya-biaya yang terkait dengan usaha atau pekerjaan yang menghasilkan penghasilan.

PKP sangat penting dalam PPh 21 karena menjadi dasar perhitungan pajak yang terutang. Dengan menghitung PKP secara benar, wajib pajak dapat memastikan bahwa mereka membayar pajak sesuai dengan ketentuan yang berlaku.

Cara menghitung

Cara menghitung PPh 21 merupakan salah satu aspek penting yang perlu dipahami oleh wajib pajak. Dengan memahami cara menghitung PPh 21, wajib pajak dapat menghitung sendiri pajak yang terutang dan melaporkannya dengan benar.

-

Menghitung Penghasilan Kena Pajak (PKP)

Langkah pertama dalam menghitung PPh 21 adalah menghitung Penghasilan Kena Pajak (PKP). PKP dihitung dengan cara mengurangkan biaya-biaya yang diperbolehkan dari penghasilan bruto.

-

Menerapkan tarif pajak

Setelah menghitung PKP, langkah selanjutnya adalah menerapkan tarif pajak yang berlaku. Tarif pajak PPh 21 bersifat progresif, artinya semakin besar penghasilan, semakin tinggi tarif pajak yang dikenakan.

-

Membayar PPh 21

Setelah menghitung PPh 21 yang terutang, langkah terakhir adalah membayar pajak tersebut. Pembayaran PPh 21 dapat dilakukan melalui bank atau kantor pos yang ditunjuk.

Dengan memahami cara menghitung PPh 21, wajib pajak dapat memenuhi kewajiban perpajakannya dengan benar dan tepat waktu.

Pelaporan dan pembayaran

Pelaporan dan pembayaran merupakan komponen penting dalam sistem PPh 21. Pelaporan dilakukan dengan cara menyampaikan Surat Pemberitahuan (SPT) Masa PPh 21 secara berkala, sedangkan pembayaran dilakukan dengan menyetorkan pajak yang terutang ke kas negara.

Pelaporan dan pembayaran PPh 21 sangat penting karena memiliki beberapa fungsi, antara lain:

- Sebagai bentuk kepatuhan wajib pajak terhadap peraturan perpajakan

- Sebagai dasar bagi Direktorat Jenderal Pajak (DJP) untuk melakukan pengawasan dan pembinaan terhadap wajib pajak

- Sebagai dasar penetapan sanksi bagi wajib pajak yang tidak memenuhi kewajiban perpajakannya

Dengan demikian, pelaporan dan pembayaran PPh 21 merupakan kewajiban yang harus dipenuhi oleh seluruh wajib pajak orang pribadi dan wajib pajak badan dalam negeri. Dengan memenuhi kewajiban ini, wajib pajak dapat berkontribusi terhadap penerimaan negara dan pembangunan nasional.

Sanksi keterlambatan

Sanksi keterlambatan merupakan konsekuensi hukum yang diberikan kepada wajib pajak yang tidak memenuhi kewajiban perpajakannya tepat waktu. Dalam konteks PPh 21, sanksi keterlambatan dapat dikenakan kepada wajib pajak yang terlambat melaporkan dan membayar PPh 21.

-

Denda

Denda merupakan sanksi administratif yang dikenakan kepada wajib pajak yang terlambat melaporkan dan membayar PPh 21. Besarnya denda yang dikenakan bervariasi tergantung pada jangka waktu keterlambatan.

-

Penalti

Penalti merupakan sanksi pidana yang dikenakan kepada wajib pajak yang dengan sengaja tidak melaporkan dan membayar PPh 21. Besarnya penalti yang dikenakan dapat mencapai dua kali jumlah pajak yang terutang.

-

Pemeriksaan

Pemeriksaan merupakan tindakan yang dilakukan oleh Direktorat Jenderal Pajak (DJP) untuk memeriksa kepatuhan wajib pajak dalam memenuhi kewajiban perpajakannya. Pemeriksaan dapat dilakukan secara mendadak atau terjadwal, dan dapat berujung pada pengenaan sanksi jika ditemukan adanya ketidaksesuaian.

Sanksi keterlambatan sangat penting dalam sistem PPh 21 karena berfungsi untuk mendorong wajib pajak untuk memenuhi kewajiban perpajakannya tepat waktu. Dengan adanya sanksi keterlambatan, wajib pajak menjadi lebih tertib dalam melaporkan dan membayar PPh 21, sehingga penerimaan negara dari sektor perpajakan dapat dioptimalkan.

Objek pajak

Dalam konteks PPh 21, objek pajak merupakan penghasilan yang menjadi sasaran pengenaan pajak. Penghasilan yang dimaksud meliputi penghasilan dari pekerjaan, usaha, modal, dan lain-lain yang diatur dalam Undang-Undang tentang Pajak Penghasilan.

-

Penghasilan dari pekerjaan

Penghasilan dari pekerjaan adalah penghasilan yang diterima oleh wajib pajak orang pribadi yang berasal dari pekerjaan, jabatan, atau kegiatan lain dalam bentuk apapun. Contoh penghasilan dari pekerjaan antara lain gaji, upah, honorarium, dan tunjangan.

-

Penghasilan dari usaha

Penghasilan dari usaha adalah penghasilan yang diterima oleh wajib pajak badan atau orang pribadi yang berasal dari kegiatan usaha. Contoh penghasilan dari usaha antara lain laba dari penjualan barang atau jasa, pendapatan dari kegiatan perdagangan, dan keuntungan dari kegiatan pertambangan.

-

Penghasilan dari modal

Penghasilan dari modal adalah penghasilan yang diterima oleh wajib pajak dari kepemilikan modal, seperti bunga, dividen, dan royalti.

-

Penghasilan lain-lain

Penghasilan lain-lain adalah penghasilan yang tidak termasuk dalam kategori penghasilan dari pekerjaan, usaha, atau modal, tetapi tetap menjadi objek pajak PPh 21. Contoh penghasilan lain-lain antara lain hadiah, sumbangan, dan keuntungan dari penjualan harta.

Dengan memahami objek pajak PPh 21, wajib pajak dapat mengetahui jenis-jenis penghasilan yang menjadi sasaran pengenaan pajak. Hal ini penting untuk memastikan bahwa wajib pajak memenuhi kewajiban perpajakannya dengan benar dan tepat waktu.

Subjek pajak

Subjek pajak merupakan salah satu elemen penting dalam sistem pemungutan pajak, termasuk PPh 21. Subjek pajak adalah pihak yang menjadi sasaran pengenaan pajak dan memiliki kewajiban untuk membayar pajak. Dalam konteks PPh 21, subjek pajak adalah wajib pajak orang pribadi dan wajib pajak badan dalam negeri yang memperoleh penghasilan yang menjadi objek pajak PPh 21.

Keberadaan subjek pajak sangat penting dalam sistem PPh 21 karena menjadi dasar penetapan kewajiban perpajakan. Dengan mengetahui subjek pajak, pemerintah dapat melakukan pemungutan pajak secara efektif dan efisien. Selain itu, subjek pajak juga memiliki hak dan kewajiban dalam sistem perpajakan, seperti hak untuk mendapatkan restitusi pajak dan kewajiban untuk melaporkan dan membayar pajak tepat waktu.

Pertanyaan Umum tentang Pajak Penghasilan (PPh) Pasal 21

Berikut adalah beberapa pertanyaan umum mengenai PPh Pasal 21 yang sering ditanyakan:

Pertanyaan 1: Apa itu PPh Pasal 21?

Jawaban: PPh Pasal 21 adalah pajak yang dikenakan atas penghasilan yang diterima oleh wajib pajak orang pribadi dan wajib pajak badan dalam negeri.

Pertanyaan 2: Siapa saja yang wajib membayar PPh Pasal 21?

Jawaban: Wajib pajak orang pribadi dan wajib pajak badan dalam negeri yang memperoleh penghasilan yang menjadi objek pajak PPh Pasal 21.

Pertanyaan 3: Bagaimana cara menghitung PPh Pasal 21?

Jawaban: PPh Pasal 21 dihitung dengan mengalikan Penghasilan Kena Pajak (PKP) dengan tarif pajak yang berlaku.

Pertanyaan 4: Kapan PPh Pasal 21 harus dibayar?

Jawaban: PPh Pasal 21 harus dibayar secara berkala, yaitu setiap bulan untuk wajib pajak orang pribadi dan setiap tanggal 10 atau 20 untuk wajib pajak badan.

Dengan memahami pertanyaan umum tersebut, diharapkan wajib pajak dapat lebih memahami dan memenuhi kewajiban perpajakannya terkait PPh Pasal 21.

Baca juga:

Cara Menghitung PPh Pasal 21

Ketentuan Pelaporan dan Pembayaran PPh Pasal 21

Tips Menjalankan Kewajiban PPh 21

Berikut adalah beberapa tips yang dapat membantu wajib pajak dalam menjalankan kewajiban PPh 21:

Tip 1: Pahami Objek dan Subjek Pajak

Wajib pajak perlu memahami jenis-jenis penghasilan yang menjadi objek pajak PPh 21 serta pihak-pihak yang menjadi subjek pajak PPh 21. Hal ini penting untuk memastikan bahwa wajib pajak memenuhi kewajiban perpajakannya dengan benar.

Tip 2: Hitung PPh 21 Secara Tepat

Wajib pajak perlu mengetahui cara menghitung PPh 21 dengan benar. Perhitungan PPh 21 yang tepat akan menghasilkan nilai pajak terutang yang sesuai dengan ketentuan.

Tip 3: Bayar PPh 21 Tepat Waktu

PPh 21 harus dibayarkan secara berkala sesuai dengan ketentuan yang berlaku. Pembayaran PPh 21 yang tepat waktu akan menghindari sanksi keterlambatan.

Tip 4: Laporkan PPh 21 Secara Benar

Wajib pajak perlu melaporkan PPh 21 yang terutang melalui Surat Pemberitahuan (SPT) Masa PPh 21. Pelaporan PPh 21 yang benar akan memastikan bahwa kewajiban perpajakan wajib pajak terpenuhi dengan baik.

Tip 5: Manfaatkan Insentif dan Keringanan Pajak

Pemerintah memberikan berbagai insentif dan keringanan pajak untuk wajib pajak PPh 21. Wajib pajak dapat memanfaatkan insentif dan keringanan pajak tersebut untuk mengurangi beban pajak yang terutang.

Tip 6: Konsultasi dengan Ahli Pajak

Jika wajib pajak mengalami kesulitan dalam menjalankan kewajiban PPh 21, disarankan untuk berkonsultasi dengan ahli pajak. Ahli pajak dapat memberikan bimbingan dan saran yang tepat terkait dengan PPh 21.

Dengan mengikuti tips-tips di atas, wajib pajak dapat menjalankan kewajiban PPh 21 dengan lebih baik. Pemenuhan kewajiban perpajakan yang baik akan berkontribusi pada penerimaan negara dan pembangunan nasional.

Baca juga:

Cara Menghitung PPh 21

Ketentuan Pelaporan dan Pembayaran PPh 21

Youtube Video: